|

はじめに |

|---|

|

わが国では人手不足の影響から今後ますます外国人就業者の増加が見込まれます。外国人が日本で支払う税金には所得税、住民税、相続税、贈与税、消費税等様々な種類がありますが、本稿では雇用に関する税金として主に所得税と住民税について解説していきます。 |

所得税

課税要件

所得税法では、所得税の個人納税義務者を居住者、非居住者分に分けてそれぞれ定めています。(所得税法第2条1項3号)

納税義務者の区分と課税の範囲は以下の通りです。

|

区分

|

定義

|

課税の範囲

|

|

|

居住者 |

非永住者以外の居住者 |

国内に「住所」を有し、又は、現在まで引き続き1年以上「居所」を有する個人 |

・国内で生じた所得 |

|

非永住者 |

日本国籍がなく、かつ、過去10年以内の間に日本国内に住所又は居所を有していた期間の合計が5年以下である個人 |

・国内で生じた所得 |

|

|

非居住者 |

「居住者」以外の個人 |

国内で生じた所得 |

|

「住所」とはその人の生活の本拠のことをいいます。「居所」とは、「その人の生活の本拠という程度には至らないが、その人が現実に居住している場所」とされています。例えばホテル住まいをしているような場合はそのホテルが「居所」と考えられます。

居住者か非居住者かは税法上の居住性から判断することになります。国籍、住民登録の有無は原則として関係がありません。在留期間は判断の参考にはなりますが、それのみで決まるものではありません。当初3ヶ月の在留資格しか持っていなくても更新を行えば1年超の滞在は可能だからです。

居住者の源泉徴収

その外国人が居住者に該当する場合、日本人と同様に源泉徴収し年末調整を行います。

母国に扶養する親族がいる場合は扶養控除を受けることが出来ます。控除対象扶養親族は一般的に、①居住者と生計を一にする、②その年の合計所得金額が38万円以下である者のうち16才以上のものをいいます。生計を一にするとは日常生活で使うお金を共にすることです。合計所得が38万円以下であるかどうかは、例えば母国の親に収入がある場合、親はわが国から見ると非居住者でありその所得は国外で生じた所得になるので合計所得に算入されません。従ってその親は控除対象扶養親族に該当します。ただし親に多額の収入があり送金が生活費に充てているとは考えらない場合は生計を一にすると認められないことがあります。

配偶者控除についても日本人と同様に所得金額に応じ最高38万円までの配偶者控除を受けることができます。しかし一夫多妻制の国で配偶者が複数いる場合は人数分の控除は認められません。配偶者は扶養親族ではないので扶養控除の適用もありません。

扶養控除を受けるためには親族関係書類及び送金関係書類の提出が必要です。親族関係書類とは国外にいる扶養家族が親族であることを証明する書類です。一般的には外国政府等が発行した出生証明書、婚姻証明書(親族の氏名、生年月日、住所又は居所の記載があるもの)です。送金関係書類とは外国送金依頼書の控えやクレジットカードの利用明細書等です。親族である事実、送金している事実が確認できなければ控除を受けることが出来ません。

居住者は日本国外で生じた所得に対しても課税される場合があります。例えば3年間の予定で日本で就労している外国人従業員が母国で不動産賃貸収入を得ている例を考えてみます。その外国人は日本国籍を持たず、日本国内に住所又は居所を有していた期間の合計が5年以下なので居住者のうち非永住者に該当します。不動産賃貸収入を母国においたままであれば日本の徴税権は及びませんが、日本に送金した場合は所得とみなされ課税の対象となります。

非居住者の源泉徴収

居住者が国外の所得にも課税されるのに対し、非居住者には国内の所得にしか課税されません。源泉徴収税率は20.42%です。源泉徴収のみで課税関係が終了する源泉分離課税方式ですので年末調整はありません。配偶者控除や扶養控除の適用もありません。

費用を会社が負担した場合の取り扱い

外国人を現地で採用し、日本で役務提供させる場合には様々な費用がかかります。会社が負担した費用を給与と見なすかどうかは、その費用が個人が負担すべきものかどうかで判断されます。この点では日本人でも外国人でも取り扱いは同じです。

例えば来日に要した旅費は業務命令によるものですから当然非課税となります。語学研修費も同様です。ただし実費相当額を超えた金額は給与と見なされ課税されます。

子女の教育費、税金、居住費用等は個人が負担すべきものと考えられ、これらを会社が負担した場合は給与とみなされ課税の対象となります。

帰国費用については注意が必要です。現地で採用した外国人が退職に伴い帰国する際の旅費は費用とされますが、もともと日本に居住していた外国人従業員の帰国費用を会社が負担した場合は給与とみなされます。業務命令による来日ではないからです。

住民税

課税要件

平成24年施行の改正住民基本台帳法により、3ヶ月超の在留資格を持って日本に滞在する外国人は住民基本台帳に記録され在留カードが交付されることになりました。改正前までは外国人に住民基本台帳法の適用がなく、自治省通達により所得税における非居住者に該当すれば住民税を非課税としていました。しかし、改正によりこの通達が撤廃がされ、所得税法における非居住者であっても住民税の納税義務者に該当するケースがあるので注意が必要です。例えばスキー場で働くため11月に3ヶ月間の在留資格を持って入国した外国人の場合を考えてみます。1年未満の滞在ですから所得税法では非居住者に該当します。住民税の納税義務者は1月1日時点で住民基本台帳に記録されている者(地方税法294条1項)ですのでこの外国人は住民税の納税義務があります。

外国人従業員が退職し母国に帰国するような場合でも一旦課税された住民税が免除になることはありません。この場合の納付方法は最後の給与から住民税の残額をまとめて控除する方法と外国人従業員本人が自分で納付する方法があります。住民税を未納のままで帰国しないよう説明しておくと良いでしょう。未納のまま帰国し年金の脱退一時金を差し押さえられたケースがあります。

租税条約

租税条約とは

前述の通り、所得税の課税に当たってはその人が居住者なのか、非居住者なのかは重要なポイントです。滞在地が2か国以上にわたるような場合は住居、職業、資産の所在、親族の居住状況、国籍等の客観的事実によって判断することになります。滞在日数のみによるものではありません。外国に1年の半分(183日)以上滞在している場合であっても、日本に生活の本拠があると見なされれば日本の居住者となる場合があります。

一方、外国(例えばA国)の居住者となるかどうかは、A国の法令によって決ります。A国と日本の両方で居住者と判定された場合の二重課税を回避するため、日本は各国との間で租税条約を締結しています。どちらの国の居住者となるかは、日本とA国との租税条約の内容によりますが、国籍をひとつの判断要素としている条約もあります(日米租税条約等)。必要に応じ、両国当局による相互協議が行われることもあります。

租税条約の内容は国により違いますので、外国人雇用にあたっては外国人従業員の母国と日本がどのような条約を結んでいるのか確認する必要があります。例えばベトナム人とインドネシア人の外国人研修生を受け入れる場合を考えてみます。日本とベトナムが締結している租税条約には住民税が含まれていますので、租税条約に関する届出書を市町村へ提出すればベトナム人研修生は住民税が免除されます。一方、日本とインドネシアとの租税条約には住民税は含まれていませんのでインドネシア人研修生は所得に応じて住民税が課税されることになります。

(出典:財務省)

短期滞在者免税

租税条約で定められた要件を満たせば所得源泉地国での税金を免除するという制度があります。これを短期滞在者免税、いわゆる183日ルールといいます。

要件は、①勤務地国における滞在期間が暦年または継続する12カ月を通じて183日を超えないこと、②給与等を支払う雇用者が、勤務が行われた締結国の居住者でないこと 、③給与等が勤務地国にある支店その他の恒久的施設によって負担されていないことの3つです。

実務的には、海外子会社の従業員が日本の親会社に短期出張する場合が考えられます。

国によって日数のカウント方法が異なるため、対象国との租税条約の内容を良く確認してください。

短期滞在者免税は租税条約での取り扱いですので、日本と租税条約の締結がない国の外国人従業員には適用がありません。

ケーススタディ

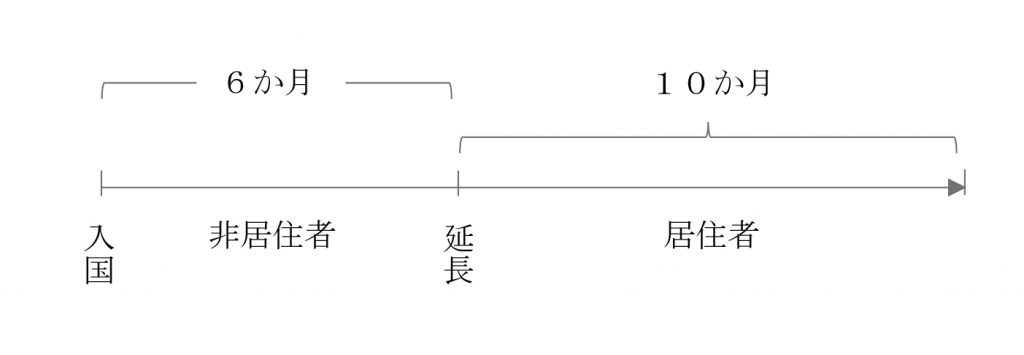

当初6カ月間の予定で日本で勤務しましたが、事情が変わり滞在期間をさらに10月延長(通算1年超)することになりました。居住者、非居住者の区分はどのように考えたらよいでしょうか。

入国の時から勤務期間の延長が決定した時までは非居住、延長が決定した以降は居住者として扱います。入国の時に遡って居住者になることはありません。

中国人の留学生をアルバイトとして雇いました。所得税の源泉徴収はどのようにしたら良いでしょうか。

専ら教育を受けるために日本に滞在する学生で、現に中国の居住者である者又はその滞在の直前に中国の居住者であった者が、その生計、教育のために受け取る給付又は所得は、免税とされます(日中租税協定第21条)。

したがって、日本での生活費や学費に充てる程度のアルバイト代であれば免税とされ給与から源泉徴収する必要はありません。

インド人の留学生をアルバイトとして雇いました。所得税の源泉徴収はどのようにしたら良いでしょうか。

専ら教育を受けるために日本に滞在する学生で、現にインドの居住者である者又はその滞在の直前にインドの居住者であった者が、その生計、教育のために受け取る給付は、免税とされます。ただし、日本の国外から支払われるものに限られます(日印租税条約第20条)。したがって、日本でのアルバイトによる所得は国外から支払われるものではありませんので免税にはなりません。その留学生が居住者か非居住者かの判定を行った上で給与から区分に応じた源泉徴収を行います。(ベトナム、シンガポール、マレーシアは同様の取り扱いです。)

9月の予定で国外企業から外国人従業員を受け入れました。当社が支払う給与とは別に国外企業から留守宅手当として給与が支給されています。この留守宅手当につき日本で納税する必要はありますか。

この留守宅手当は外国人従業員が日本での勤務に基づいて支給されるものですので国内で生じた所得に該当します。非居住者の国内で生じた所得は所得税課税の対象ですので留守宅手当につき申告が必要です。在留期間が9カ月と限定されていますので租税条約上の短期滞在者免税を受けることはできません。

国外の給与支払い者に日本の源泉徴収義務はありませんから、この外国人自ら申告書を提出し源泉徴収分20.42%を納税することになります。

おわりに

本稿が、新たな戦力として外国人従業員を採用し、最前線でビジネスを行う企業の皆様のお役に立つことができれば幸いです。 なお、本稿は多くの場合に共通する一般的な注意事項を説明したものであり、個別のケースについてその有効性を保証するものではありません。具体的な事案についてご質問がありましたら、下記の当職の連絡先までお知らせください。事案に即した効果的なアドバイスをさせていただきます。

※本記事の記載内容は、2019年7月現在の法令・情報等に基づいています。

本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。

執筆者:弁護士小野智博

弁護士法人ファースト&タンデムスプリント法律事務所 代表弁護士

企業の海外展開支援を得意とし、日本語・英語の契約審査サービス「契約審査ダイレクト」を提供している。

また、ECビジネス・Web 通販事業の法務を強みとし、EC事業立上げ・利用規約等作成・規制対応・販売促進・越境ECなどを一貫して支援する「EC・通販法務サービス」を運営している。

著書「60分でわかる!ECビジネスのための法律 超入門」

当事務所のご支援事例

| 業種で探す | ウェブ通販・越境EC | IT・AI | メーカー・商社 | 小売業 |

|---|

| サービスで探す | 販路開拓 | 不動産 | 契約支援 | 現地法人運営 | 海外コンプライアンス |

|---|

ご相談のご予約はこちら

弁護士法人ファースト&タンデムスプリント法律事務所

(代表弁護士 小野智博 東京弁護士会所属)

03-4405-4611

*受付時間 9:00~18:00